お金を借りたい事態になった場合、どこに申込してどこからお金を借りますか?

今はカードローンで手軽にお金を借りることができますが、借りる時は簡単ですが、返す時は何倍も大変なのがカードローンです。

また、カードローンにもいろいろな種類があります。消費者金融、銀行、信用金庫、ろうきん、JAバンクなどなど。

全てのカードローンが同じローンだと思ったら大間違いです。

カードローンは貸付しているところによって、即日に借りられないところが多いのです。

例えば、先ほど例に挙げた、消費者金融、銀行、信用金庫、ろうきん、JAバンクであれば、どれもが申込当日に借りれると思っていませんか?

この中で申込当時に、即日融資が可能なのは、実は消費者金融カードローンだけなのです。

なぜお金を借りるのに即日融資は消費者金融だけなのか?

なぜ消費者金融しか即日融資でお金が借りられないか知っていますか?

実は銀行カードローンの一部も以前までは最短即日融資に対応していました。

しかし、2017年に銀行カードローンの過剰貸付問題から発展し、銀行は反社会的勢力に融資を行わないためにも、申込者を必ず警察庁のデータベースに照会しなければならなくなりました。

このデータベースの照会回答が早くても翌日になることから、申込当日に銀行は審査結果を出せなくなったのです。

そのため、今は早い銀行カードローンでも最短翌日に審査結果を出し、キャッシュカードから借入できる銀行ならば、最短翌日から借入ができますが、ローンカードを発行しなければ借りられない銀行の場合、自宅へローンカードを郵送しますので、申込から借入まで早くても3~4日は必要になります。

また、信用金庫やろうきん、JAバンクのカードローンに関しては以前より、即日融資には対応していませんでした。

お金を借りる時に即日融資可能なおすすめはどこなのか?

今すぐにお金を借りたい!など、申込当日に即日融資で借りたい人は、消費者金融カードローンしか借りれません。

その中でも、圧倒的におすすめなのはプロミスです。

プロミス

プロミスがなぜ即日融資におすすめなのか、それは申込から最短1時間で融資が可能になっていることです。

こんなに早く申込から借入ができるところは、プロミス以外ありません。

ろうきんやJAバンク、銀行カードローンであれば、審査結果が出るのに最短でも1日以上かかるところを、プロミスは自分の銀行口座に振込での借入までが最短1時間になっています。

また、プロミスの最短即日融資は、土日祝日でも24時間最短10秒で自分の口座に振り込まれます。

以前までは銀行の締め切り時間によっては、当日融資ができなかったのですが、振込時間拡大によって、今では原則24時間最短10秒の即日融資が可能になっているのです。

土日祝日でも、今すぐに借りたい人は、圧倒的にプロミスがおすすめと言えます。

アコム

即日でお金借りたい人は、プロミス同様、アコムおすすめです。

アコムは最短30分審査となっており、スピードにはかなり評判が良いです。

そしてアコムの即日融資も原則24時間最短1分で振込が可能となっています。

現状土日祝日も24時間振込なのは、楽天銀行の口座だけなのですが、それいがいの都市銀行でも平日夜19時程度なら、ほぼ最短1分での即日融資ができるようになっています。

また、新規契約の人は、契約日の翌日から30日間無利息サービスになります。

アコムのデメリット部分は、プロミスやレイクALSAのように、自宅への郵便物なしで借入ができないことです。

アコムはカードレス対応になっていないため、自宅へ郵送物なしで借りる場合は、来店か自動契約機で契約しなければならず、WEB完結から振込で融資を受けた場合、ローンカードが必ず自宅に届いてしまいます。

それ以外のデメリットはありません。

郵送物が問題ない人はアコムもおすすめです。

レイクALSA

今、カードローンで人気急上昇中なのが、レイクALSAです。

レイクALSAはAIを使った審査を取り入れており、申込完了画面に最短15秒で審査結果が表示されます。

また、プロミス同様にカードレス対応になっているため、自宅への郵送物なしで借りることが可能です。

また、借入の全額を60日間無利息または、借入のうち5万円を180日間無利息(契約額1~200万円まで)の2つの無利息から好きな方を選ぶことができます。

そして、レイクALSA公式アプリから申込すれば、スマホでセブン銀行から借入・返済ができるので、とても便利です。

最大のメリットは、借入・返済の提携ATM手数料が無料になっている点です。

消費者金融では、プロミスの様に三井住友銀行など一部提携ATM手数料無料などはありますが、基本的に1万円以下で108円、1万円超で216円の提携ATM手数料が取られます。

しかし、レイクALSAではセブン銀行・ローソン・Enet等のコンビニ提携ATMで借入・返済の提携ATM手数料が終日無料となっています。

コンビニで借入・返済をする人が圧倒的に多いのことを考えれば、お金借りるならレイクALSAは本当にスペックの良いカードローンと言えます。

即日融資でお金を借りる時に注意しておきたいポイント

消費者金融カードローンは確かに即日融資が可能となっていますが、当然審査に通らなければお金を借りることはできません。

そして、審査に入る前にも必要書類がありますので、それらをちゃんと準備しておくことが重要になります。

カードローンでお金を借りる場合に必ず必要なのは本人確認書類になります。

本人確認書類とは、運転免許証があれば、それだけでOKです。最も信頼性が高いのが顔写真付きの本人確認書類になりますので、運転免許証または、パスポートです。

もし上記2点を持っていない人は、健康保険証が身分証明書になりますが、顔写真がないことから、健康保険証+住民票などの書類1点が一般的に必要となります(特に来店契約の場合。WEBの場合は健康保険証のみでも可能)。

そのため、顔写真付きの身分証明書(本人確認書類)を持っていない人は、健康保険証+1点の書類を必ず準備しておかなければ、契約ができず即日融資で借りられない可能性があります。

本人確認書類の住所と現住所が違う場合は要注意!

即日融資が受けられないパターンでよくある例としては、本人確認書類の記載住所と、今住んでいる住所が相違している場合です。

要するに、免許証等の住所変更をしていない人が該当します。

運転免許証には前住んでいた住所が記載されていて、申込住所は現住所の場合、今の住所に住んでいる証明が必要になり、その証明を提出しなければ融資を受けられません。

そのため即日融資で借りたい人は、住所が相違している場合必ず下記の書類を用意しておいてください(いづれも発行日から6ヶ月以内のもの)

- 国税または地方税の領収書、もしくは納税証明書

- 社会保険料の領収書

- 公共料金の領収書(電力会社、水道局、ガス会社、NHK発行のもの)

- 住民票の写しまたは住民票の記載事項証明書

いちばん簡単なのは、公共料金(電気・水道・ガス・NHKなど)の領収証になりますが、通常それらの領収証は捨ててしまいます。

そうした場合、会社からもらえる納税証明書または、住民票が考えられますが、住所を変わって住民票を変更していない人もいます。

住民票を変更していなければ、提出しても意味がありません。

市役所等に行ったときに住民票も変更するなど手続きが必要になります。

一定条件で収入証明書が審査で必要になります

消費者金融は貸金業者になりますので、貸金業法が適用されます。

貸金業法は2010年6月に大幅に改正施行され、貸金業者は基本的に債務者の年収の3分の1までしか貸付ができなくなりました。

年収を確認する書類として収入証明書が必要になるのですが、全ての場合に必要な訳では無く、一定の条件で提出を義務付けました。

収入証明書の提出が必要な場合

- 借入希望額が50万円を超える場合

- 他の貸金業者との借入と申込額との合計が100万円を超える場合

審査で収入証明書が必要になるのは上記の2つのケースです。

まず、借入希望額が50万円を超える場合は必要になります。

しかし、一般的な申込額の多くは50万円以下になります。50万円以下であれば原則収入証明書は不要でOKです。

限度額60万円以上など高額融資を希望する人は必要となります。

重要なのは2点目の、他の貸金業者の借入と今回の申込希望額の合計が100万円を超える場合です。

仮にプロミスから50万円、アコムから30万円借りていて、レイクALSAに30万円で申込した場合、合計が110万円になるため、審査で収入証明書を提出するように言われます。

しかし、レイクALSAへの申込が20万円であれば、合計100万円になるので収入証明書は原則不要です。

このように金額が微妙な時は、審査担当者から連絡で教えてくれます。

どうしても30万円が必要であれば、下記の収入証明書を用意する必要があります。

- 源泉徴収票(最新のもの)

- 確定申告書(最新のもの)

- 給与明細書(直近2ヶ月+1年分の賞与明細書)

給料明細書は1ヶ月分は不可です。2ヵ月分を提出し、貸金業者は2ヶ月分の給料の平均を出して、その12ヶ月分を年収とします。

賞与明細書は無ければ提出しなくてもOKです。しかし、提出しなければ賞与分の収入が入らないため、年収は少なくなってしまいます。

このように即日融資が簡単に受けられると思ってカードローンに申込したけど、必要書類が用意できず、当日に借りることが出来なかった人は多くいます。

お金借りる即日は、焦って申込する前にまずは、申込条件をクリアしているか。そして、本人確認書類は大丈夫か、収入証明書は必要ないのか、この3点だけはしっかりとチェックすることが大切です。

早めの時間であれば市役所等に行けば書類は用意できるはずです。

急いでいる時ほど冷静にチェックしましょう。

アコムのメールによる利用限度額の増額案内は本当なのか?

消費者金融のカードローンの利用を始めて一定期間が過ぎると、増額案内のメールが送られて来ることがあります。

例えば、アコムの増額案内のメールの文章は、『ご登録いただいておりますACメールサービスよりお知らせがあります。下記URLからログインし、お知らせ内容をご確認ください。』となっています。

メール自体には内容の記載が無く、指定されたURLにログインして内容を確認します。このパターンはアコムだけのことではなく、どこの消費者金融でも同様です。

ログインすると「お知らせ一覧」のページが表示され、「ご契約極度額について」という項目があり、ご契約極度額(キャッシング)の増額に関する案内という記載があります。

そこで、詳細表示をクリックすると、「極度額等の変更お申し込み」というページに移ります。

そこには、『これより、審査を開始します。「開始」ボタンをお押しください。

「開始」ボタン押下後、自動的に画面を読み込みます。切り替わるまでしばらくお待ちください。

審査により、ご希望にそえない場合がございます。あらかじめご了承ください。

こちらのご案内は、お申し込み結果に関わらず一定期間表示されます。

あらかじめご了承ください。以上の内容をご確認のうえ、「開始」ボタンを押してください。』との記載があります。

このメールは利用限度額の増額の知らせかと思って「開始」ボタンを押し、審査が終わるまで待つつもりでいると、すぐに画面が切り変わり、『申し訳ございませんが、審査の結果ご希望にそうことができませんでした。』という表示が出ることがあります。

審査をした結果、増額は認められないということです。

つまり、増額案内のメールというのは、増額が確実であるとか、増額をして欲しいという利用者を選んで送られているわけではないということです。

案内を受ける方にとってみれば、審査で落とすくらいなら案内を出さなければ良いと思いたいところですが、業者にとってみれば貸出額の増加によって利益がアップするため、キャッシングの回数や返済状況など一定の基準を設けて、それをクリアした人は自動的にコンピュータによって増額案内メールを出す人のリストに記入されるようになっています。

当然、基準は業者によってまちまちのため、審査に通る確率の高いところもあれば、低いところも出てきます。

現実に、増額案内メールから申請した結果、利用限度額が増額され、借入を増やす人がかなりいるため、業者としても売上アップにつながる増額案内メールのシステムを止めることはありません。

生活保護はいくら貰えるの?気になる受給額について解説してみた!

生活保護の受給を検討するとき、「自分はいくら受給できるのか?」という部分は非常に気になりますよね。

そこでこの記事では、生活保護の受給額について解説してみました。

生活保護の受給額がどのような内訳になっているのかや、計算方法について解説していますのでお読み頂ければ、生活保護がいくら貰えるかを知るサポートになります。

生活保護の受給額は人や地域によって違います!

生活保護の受給額がいくらになるかは「人それぞれ」としか言いようがありません。

世帯の人数や年齢、お住まいの地域、受けられる扶助などによって変わってくるためです。

ただし、生活保護の受給額の計算式は単純化すると、「最低生活費-世帯収入=支給額」になります。

最低生活費とは、厚生労働大臣が定める「最低限の生活」をするための費用です。

この最低生活費から、世帯の当月の収入を差引いたものが生活保護の受給額です。

たとえば、最低生活費が「15万円」で当月の世帯収入が「7万円」であれば、「15万円-7万円=8万円」となり、その月は8万円が受給できます。

最低生活費を算出するための計算方法

先にお伝えした、最低生活費を算出するための計算方法は以下になります。

最低生活費=生活扶助基準+扶助

計算する手順は次のとおりです。

1.お住まいの級地を確認する

2.生活扶助基準を算出する

3.生活扶助基準に扶助を加える

その1:お住まいの級地を確認する

はじめに、お住まいの「級地」を調べておく必要があります。

生活保護には「級地制度」というものがあり、以下のように地域ごとに「1級地-1から3級地-2」の6区分に「等級」が分類されています。

| 1級地 | 1級地-1 1級地-2 |

| 2級地 | 2級地-1 2級地-2 |

| 3級地 | 3級地-1 3級地-2 |

上記のように等級が分類されているのは、地域によって物価や生活様式が違うため、必要な生活費も異なってくるという考えからです。

このため、地域の等級によって必要だとされる生活費の金額が違うんですね。

必要だとされる生活費の金額がもっとも多くなっているのが、「1級地-1」であり、その逆は「3級地-2」です。

首都圏や県庁所在地などの人が集まる場所ほど、1級地-1に近くなり、人が少ない地方は3級地-2に近くなります。

お住まいの等級は「厚生労働省の公式サイト」で確認可能ですので、そちらで確認しておいてください。

その2:生活扶助基準を算出する

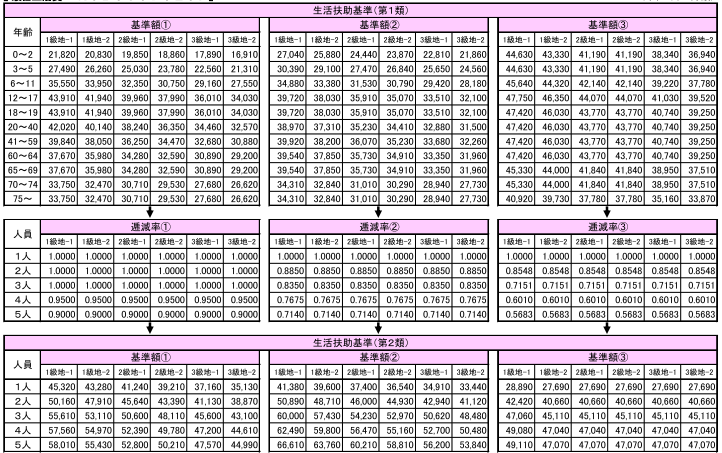

続いて、厚生労働省の公式サイトにある以下の表をもとに、「生活扶助基準」を算出します。

(出典:厚生労働省「生活保護基準額表」)

計算方法は「生活扶助基準②の1/3+生活扶助基準③の2/3」です。

よって、生活扶助基準②(表中央)と生活扶助基準③(表右)から、ご自身の世帯に当てはまる欄の金額を選び、上記の計算式で算出します。

生活扶助基準①の金額によっては計算式が変わる

生活扶助基準②が「生活扶助基準①(表左)×0.9%」より少ない場合、「生活扶助基準①×0.9%+生活扶助基準③の2/3」に読み替え計算します。

生活扶助基準③が「生活扶助基準①(表左)×0.855%」より少ない場合、計算式は「生活扶助基準②の1/3+生活扶助基準①×0.855%」に変化します。

このように生活扶助基準①の金額によっては、生活扶助基準の計算式が変わってくるため、生活扶助基準①の金額も算出しておくことも必要です。

その3:生活扶助基準に扶助を加える

ここまで解説した生活扶助基準に、以下の扶助を加えたのが最低生活費となります。

- 障害者扶助

- 母子世帯扶助

- 児童扶助

- 住宅扶助

- 教育扶助・高等学校等修学費

- 介護扶助

- 医療扶助

どの扶助を利用できるかは世帯状況によって異なります。

扶助の金額に関しても、地域の等級や世帯人数、年齢などによって違います。

たとえば、住宅扶助ではあれば級地によって異なり、以下のとおりです。

| 級地 | 金額 |

| 1級地 | 53,700円 |

| 2級地 | 45,000円 |

| 3級地 | 40,900円 |

扶助を受けるための条件や、受給できる金額は「厚生労働省の公式サイト」に記載されていますのでそちらで確認しておいてください。

生活保護の受給額の一例をシミュレーションしてみた!

この章では、生活保護の受給額のシミュレーションを掲載しています。

様々なパターンの受給額を掲載していますので、「自分はどのくらいの金額が受給できるのだろう?」、というときの目安にしてもらえればと思います。

46歳・収入なし・単身世帯の場合

| 住まいの地域の等級 | 受給額 |

| 1級地-1 | 132,160円 |

| 2級地-1 | 113,450円 |

| 3級地-1 | 108,630円 |

54歳・身体障害1級・収入なし・単身世帯の場合

| 住まいの地域の等級 | 受給額 |

| 1級地-1 | 158,470円 |

| 2級地-1 | 137,920円 |

| 3級地-1 | 131,260円 |

58歳・精神障害2級・収入なしの単身世帯の場合

| 住まいの地域の等級 | 受給額 |

| 1級地-1 | 149,690円 |

| 2級地-1 | 129,760円 |

| 3級地-1 | 123,720円 |

68歳・収入8万円の単身世帯の場合

| 住まいの地域の等級 | 受給額 |

| 1級地-1 | 51,790円 |

| 2級地-1 | 33,110円 |

| 3級地-1 | 28,310円 |

40歳・15歳・11歳・収入なし・母子家庭の3人世帯の場合

| 住まいの地域の等級 | 受給額 |

| 1級地-1 | 265,280円 |

| 2級地-1 | 233,910円 |

| 3級地-1 | 233,010円 |

生活保護に申し込む前に確認しておくこと

生活保護を受給するためには満たさなくてはいけない条件があります。

以下の条件をすべて満たさないと受給はできないので、申し込みをする前に確認しておいてください。

- 世帯収入が最低生活費以下である

- 売却できる資産がない

- 働くことができない

- 他に利用できる公的制度がない

- 親族などから援助を受けることができない

世帯収入が最低生活費以下である

先述したとおり、生活保護の受給額は「最低生活費-世帯収入=受給額」となるため、世帯収入が最低生活費以下でないと受給できません。

売却できる資産がない

売却できる資産がある場合、まずはそれらを売却して生活費に充てるように指導されます。

それでも生活が困窮する場合のみ、生活保護を受給できる可能性がでてきます。

働くことができない

生活保護には「病気や怪我、障害などが理由により、働くことができない」という条件もあります。

働ける能力がある人は仕事を探すように指導されますので、受給ができません。

ただし、働いていても収入が最低生活費を下回るのであれば、生活保護を受給できる可能性があります。

他に利用できる公的制度がない

他に利用できる公的制度がある場合、そちらを優先しなくてはいけません。

たとえば、年金や失業保険、児童扶養手当などの制度ですね。

これらの制度を利用しても、収入が最低生活費を下回った人のみが生活保護を受給できます。

親族から援助を受けることができない

生活保護には「親族などから援助を受けることができない」という条件もあります。

親族から援助を受けることが出来れば、そのお金で生活できるケースがあるからです。

このため、親族から援助を受けられる人は原則受給ができません。

ただし、他の条件とおなじで援助額が最低生活費を下回っているのであれば、受給できる可能性がでてきます。

生活保護に申し込みして受給するまでの流れ

生活保護の申し込みは、お住まいの地域にある福祉事務所の「生活保護担当」でおこないます。

申し込みから受給するまでの流れは以下のような感じです。

1. 福祉事務所の生活保護担当に相談

2. 保護の申請

3. 世帯状況の調査

4. 受給の可否の決定(申請から原則14日以内)

5. 保護費の支給

生活保護の受給には非常に手間がかかります

流れとしては先のとおりですが、実際の手続はもっと細かいやり取りがあるため、かなり手間がかかります。

福祉事務所の生活保護担当に「生活保護を受けたい!」と相談しても、すんなり申請させてもらえるケースは稀です。

数回の相談をして申請させてもらえるというケースが多いため、何度も福祉事務所に足を運ぶことになるかと思います。

申請が通っても「世帯状況の調査」があり、以下の調査をされます。

- 生活状況等を把握するための実地調査(家庭訪問等)

- 預貯金、保険、不動産等の資産調査

- 扶養義務者による扶養(仕送り等の援助)の可否の調査

- 年金等の社会保障給付、就労収入等の調査

- 就労の可能性の調査

このため、申請から受給まではかなり手間がかかると思っておきましょう。

生活保護はいくらもらえるのか?まとめ

生活保護の受給額は「最低生活費-世帯収入=受給額」です。

ただし、最低生活費はお住まいの地域や世帯状況によって変わってきますし、世帯収入も申請者によって異なるため、生活保護の受給額は人によってかなり違ってきます。

このため、生活保護の受給額を知るには自分で計算するしかありません。

生活保護の受給額の計算方法を知るには「厚生労働省の公式サイト」が一番確実ですので、今回の記事を参考にしながらご自身で計算してみてください。